MwSt. Deutschland – Österreich – Schweiz 2023:

Geben Sie einen der drei Werte, Brutto, Netto oder Mehrwertsteuer ein, den Rest berechnet der Umsatzsteuerrechner!

Löschen der Eingaben: auf rot unterlegtes X-Feld klicken.

Mit dem Mehrwertsteuer Rechner 2023 die Beträge ausrechnen

Auch für Österreich und die Schweiz geeignet! Der USt-Rechner für Deutschland funktioniert denkbar einfach. In der ersten Eingabezeile kann entweder der Nettobetrag, der Betrag der Mehrwertsteuer oder der Bruttobetrag eingegeben werden. In der zweiten Zeile geht es um die Mehrwertsteuersätze. Hier sind 19% voreingestellt. Wenn die Rechnung mit dem reduzierten Mehrwertsteuersatz von 7% gerechnet werden soll, einfach nur diese Feld anklicken und die Rechnung damit starten. Soll der Umsatzsteuerrechner die Mehrwertsteuer mit einem anderen Steuersatz berechnen, einfach den gewünschten Steuersatz in das rechte untere freie Feld einsetzen.

Sie möchten wissen, wie viel von Ihrer Einkaufsrechnung an den Staat geht? Wie viel Mehrwertsteuer bezahle ich an der Tankstelle? Wann werden 7% und wann 19% Mehrwertsteuer berechnet? Wie hoch ist der Nettobetrag und wo liegt der Bruttobetrag? Mit dem Online-Mehrwertsteuerrechner ist das alles leicht herauszufinden und kein langwieriger Rechenvorgang mehr, wo sich leicht Fehler einschleichen können. Das genaue Ausrechnen auch von komplexen Aufgaben ist mit dem MwSt.-Rechner kein Problem. Der Online-Mehrwertsteuerrechner zeigt alle Kategorien und Steuersätze (7% und 19%) an und ermittelt den gesamten Betrag.

Aktuelle Änderungen bei der Mehrwertsteuer Deutschland

Seit dem 1. Januar 2023 gibt es in Deutschland erstmals einen Nullsteuersatz. Dieser gilt für die Lieferung und Installation von Photovoltaikanlage im Privatbesitzt bis zu einer Leistung von 30 kW (peak).

Zum 01.01.2023 – Neuregelung des §2b Umsatzsteuergesetz. Leistungen von juristischen Personen des öffentlichen Rechts (JPöR) werden, nach einer Übergangsregelung seit 2015, ab dem 1. Januar 2023 voll umsatzsteuerpflichtig. Damit wird nach dem EU-Recht die Wettbewerbsgleichheit in der EU realisiert. Danach müssen JPöR, wie zum Beispiel Kommunen oder Universitäten für erbrachte Leistungen in privatrechtlicher Handlungsform (sofern sie nicht steuerbefreit sind) Umsatzsteuer berechnen. BMF Formular

Zum 01.10.2022 Mit dem 3. Entlastungspakt der Bundesregierung wird die Absenkung der Umsatzsteuer in der Gastronomie auf 7% verlängert. Ursprünglich sollte die Maßnahme zum Jahresende auslaufen.

Zum 1. Oktober 2022 wird der reguläre Steuersatz von 19% für den gesamten Gasverbrauch auf 7% reduziert. Die Änderung gilt bis 31.12.2023 (Quelle: BMF).

Die Sätze 2022 & 2021

Die Höhe der #Umsatzsteuer beträgt gemäß § 12 UStG 19 % beziehungsweise 7 % für alle Gegenstände, die in der Liste des Bundesfinanzministeriums (BFM) vom 5. August 2004 aufgeführt sind. Die 140 Seiten der Liste enthalten vor allem Lebensmittel inklusive landwirtschaftliche Produkte, Bücher, Eintrittskarten für Theateraufführungen, Kinofilme oder Musikveranstaltungen sowie Kunstgegenstände. Für einige Umsätze muss keine USt gezahlt werden, wie zum Beispiel Kreditvermittlungen, privat gezahlte Arztleistungen oder Erträge aus der Vermittlung von Versicherungen und Bausparverträgen. Für die Berechnung der Steuer wird der Nettobetrag der Rechnung zugrunde gelegt. Die Steuersätze haben sich 2020 und 2021 nicht geändert und dies gilt auch für 2022 und 2023. Wir halten Sie via Hashtag #mehrwertsteuer hier und auf Twitter auf dem Laufenden!

Umsatzsteuer und Mehrwertsteuer (Abk. USt bzw. MwSt)

Mehr als dreißig Prozent der deutschen Steuereinnahmen bestehen aus der Umsatzsteuer. Damit handelt es sich um die höchste Steuereinnahme des deutschen Staates. Rechtlich ist die Steuer im Umsatzsteuergesetz (UStG) geregelt. Es handelt sich um eine Abgabe, die auf alle steuerbaren Umsätze gemäß § 1 erhoben wird. Die Steuer betrifft die Ausgaben deutscher Konsumenten für Waren und Dienstleistungen, die im Inland geliefert oder eingeführt oder die innergemeinschaftlich gekauft werden. Die Verbraucher zahlen die Steuer jedoch nicht selbst, sondern der Fiskus fordert die Abgabe von den Unternehmern ein, die mit den Gütern handeln oder die Dienstleistungen erbringen. Durch entsprechende Erhöhung der Preise werden aber doch die Endverbraucher belastet, weshalb es sich bei dieser Steuer um eine indirekte Steuer handelt. Finanzwirtschaftlich lässt sich die USt folgenden Steuerarten zuordnen:

- Verkehrssteuer

- Gemeinschaftssteuer

- Mehrwertsteuer

- Indirekte Steuer

Die Höhe der Mehrwertsteuer entspricht der Umsatzsteuer. Im Sprachgebrauch werden die beiden Steuerarten häufig gleichgestellt. Mit der Steuer auf den Umsatz soll der Konsum der Verbraucher besteuert werden. Schon seit dem Jahr 1918 wurde in Deutschland eine sogenannte Allphasen-Bruttoumsatzsteuer von den Unternehmern verlangt. Bei dieser Steuer wurde jede Firma, in deren Betrieb eine Phase des Fertigungsprozesses für eine Ware durchgeführt wurde, mit Umsatzsteuer belastet. Diese Praxis bevorzugte jedoch große Unternehmen, die mehrere Herstellungsschritte selbst ausführen konnten, da innerbetriebliche Vorgänge nicht separat besteuert wurden. Das führte zu Wettbewerbsvorteilen für Großunternehmen, weshalb ab den 1950er Jahren immer mehr Länder dazu übergingen, die Mehrwertsteuer einzuführen.

Die Steuer auf die Wertschöpfung wird weltweit berechnet, unser Mehrwertsteuer Rechner kann die Beträge für alle Prozentsätze berechnen. Die Berechnung basiert auf einer einfachen MwSt Formel. Auf den Rechnungen deutscher und ausländischer Hersteller findet sich daher eine der folgenden Abkürzungen:

- MwSt. für Mehrwertsteuer im deutschsprachigen Raum

- VAT für Value Added Tax auf Englisch

- TVA für Tax sur la Valeur Ajoutée auf Französisch

Steueraufkommen – Umsatzsteuer Steuereinnahmen des BMF

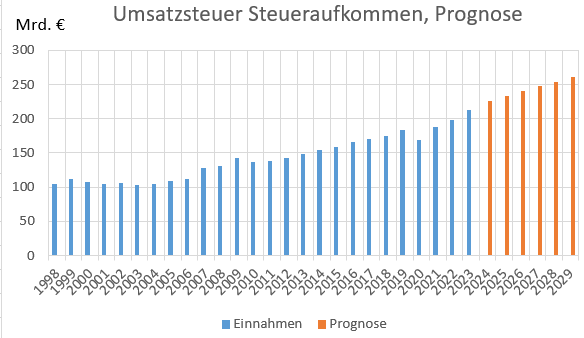

Wie haben sich bei der Umsatzsteuer die Steuereinnahmen in den letzten Jahren entwickelt? Die Abbildung 2 zeigt die Entwicklung von 1998 bis 2022 und die Prognose der letzten Steuerschätzung vom 26. Oktober 2023.

Abb. 2: Entwicklung der Steuereinnahmen durch Umsatzsteuer in Deutschland von 1998 – 2022 (blaue Punkte), Prognose 2023 – 2028 (gelbe Markierung) . Quelle: bundesfinanzministerium.de

Der Bund kann sich seit 1998 über steigende Einnahmen bei der USt freuen. Auch wenn es beispielsweise 2010 und 2011 einen kleinen Rücksetzer durch die Auswirkungen der Finanzkrise gab: Die Einnahmen sprudeln und sprudeln. In 2022 wurde der Rekordwert von 198,2 Mrd. Euro Euro von den Unternehmen an die Finanzämter überwiesen. Die Zahlen im Detail (Tabelle 1):

Tab. 1: Steuereinnahmen durch Umsatzsteuer 1998 – 2022. Quelle: bundesfinanzministerium.de

| Jahr | Umsatzsteuer Einnahmen [Mio. €] | Jahr | Umsatzsteuer Einnahmen [Mio. €] |

| 1998 | 104.142 | 2011 | 138.957 |

| 1999 | 111.600 | 2012 | 142.439 |

| 2000 | 107.140 | 2013 | 148.315 |

| 2001 | 104.463 | 2014 | 154.228 |

| 2002 | 105.463 | 2015 | 159.015 |

| 2003 | 103.162 | 2016 | 165.932 |

| 2004 | 104.715 | 2017 | 170.499 |

| 2005 | 108.440 | 2018 | 175.437 |

| 2006 | 111.318 | 2019 | 183.113 |

| 2007 | 127.522 | 2020 | 168.700 |

| 2008 | 130.789 | 2021 | 187.631 |

| 2009 | 141.907 | 2022 | 198.200 |

| 2010 | 136.459 | 2023 | ? |

Die Werte aus der Zeit der DM wurden mit unserem DM in Euro Rechner umgerechnet.

Der Staat profitiert deutlich von den steigenden Verbraucherpreisen. Ganz im Gegenteil zum Arbeitnehmer: dessen Reallohn ist in 2022 negativ wie unser Brutto Netto Rechner zeigt.

Prognose: Der Arbeitskreis Steuerschätzungen

Beim Bundesfinanzministerium besteht seit 1955 ein besonderer Arbeitskreis, der zweimal jährlich eine Steuerschätzung abgibt. In der Tabelle 2 ist die Steuerprognose für 2023 – 2028 angegeben. Die aktuelle Schätzung vom 26. Oktober 2023: ist der Schätzung vom Mai 2023 gegenübergestellt. Nach der aktuellen Schätzung fallen die Einnahmen durch Umsatzsteuer höher aus, als in der Mai-Schätzung prognostiziert.

Tab. 2: Schätzung der Umsatzsteuer Einnahmen 2023 – 2028. Quelle: bundesfinanzministerium.de

| Jahr | Umsatzsteuer Schätzung Oktober 2023: Einnahmen [Mrd. €] | Umsatzsteuer Schätzung Mai 2023: Einnahmen [Mrd. €] |

| 2023 | 211,8 | 201,4 |

| 2024 | 225,1 | 215,2 |

| 2025 | 235,4 | 223,8 |

| 2026 | 241,9 | 229,6 |

| 2027 | 248,5 | 235,6 |

| 2028 | 255,3 |

Die Tabelle offenbart signifikante Veränderungen in den geschätzten Einnahmen aus der Umsatzsteuer in Deutschland zwischen Mai und Oktober 2023. Im Mai wurde erwartet, dass die Einnahmen im Jahr 2023 bei 201,4 Milliarden Euro liegen würden. Die aktualisierte Schätzung im Oktober zeigt jedoch eine erhebliche Steigerung auf 211,8 Milliarden Euro. Dies bedeutet eine Steigerung von 10,4 Milliarden Euro innerhalb von nur fünf Monaten.

Positiver Trend bis 2028

Der positive Trend setzt sich in den Folgejahren fort. Für 2024 wurde im Mai eine Schätzung von 215,2 Milliarden Euro veröffentlicht, während die Oktober-Schätzung eine Steigerung auf 225,1 Milliarden Euro zeigt. Ähnliche Steigerungen sind für die Jahre 2025 bis 2027 zu beobachten. Dies lässt darauf schließen, dass die deutsche Wirtschaft stärker wächst als zunächst angenommen, was sich positiv auf die Umsatzsteuereinnahmen auswirkt.

In der aktualisierten Schätzung von Oktober 2023 sind die Einnahmen aus der Umsatzsteuer für das Jahr 2028 angegeben, und sie belaufen sich auf 255,3 Milliarden Euro. Dies zeigt eine kontinuierliche Steigerung der Umsatzsteuereinnahmen in den kommenden Jahren:

- 2023: Die Einnahmen aus der Umsatzsteuer werden auf 211,8 Milliarden Euro geschätzt, im Vergleich zu 201,4 Milliarden Euro in der Mai-Schätzung.

- 2024: Die Schätzung beläuft sich auf 225,1 Milliarden Euro, im Vergleich zu 215,2 Milliarden Euro in der Mai-Schätzung.

- 2025: Die Schätzung steigt auf 235,4 Milliarden Euro, verglichen mit 223,8 Milliarden Euro im Mai.

- 2026: Die Einnahmen aus der Umsatzsteuer werden auf 241,9 Milliarden Euro geschätzt, im Vergleich zu 229,6 Milliarden Euro in der Mai-Schätzung.

- 2027: Die Schätzung beträgt 248,5 Milliarden Euro, verglichen mit 235,6 Milliarden Euro in der Mai-Schätzung.

Die positiven Trends in den Schätzungen deuten auf eine robuste wirtschaftliche Entwicklung hin, die auf ein solides Wachstum und eine erhöhte Konsumnachfrage in Deutschland hindeutet. Dies wird voraussichtlich dazu beitragen, die Staatseinnahmen aus der Umsatzsteuer in den kommenden Jahren erheblich zu steigern.

Entwicklung der Steuersätze: Geschichte der Umsatzsteuer

Der Ursprung der heutigen Umsatzsteuer ist die 1916 eingeführte Warenumsatz-Stempelsteuer, die im gesamten Reichsgebiet galt. Die Stempelsteuer betrug 0,10% auf jeden Umsatz. Diese wurde bereits 1918 in die Umsatzsteuer in Höhe von 0,5% umgewandelt. Die Entwicklung der Umsatzsteuer ist in der Tabelle 3 dargestellt. Zum 1. Januar 1968 wurde durch die EG Harmonisierung der Umsatzbesteuerung erstmalig die Mehrwertsteuer in Höhe von 10% für den regulären Satz und 5% für den reduzierten Steuersatz in Deutschland eingeführt. In den folgenden Jahren sind beide Steuersätze kontinuierlich gestiegen. Durch die Corona-Krise wurde die Steuer befristet bis zum Jahresende abgesenkt.

Tab. 3: Entwicklung der Umsatzsteuersätze von 1916 -2020

| Jahr | normaler Satz | reduzierter Satz | |

| 1916 | 0,1% | Stempelsteuer | |

| 1918 | 0,5% | Umsatzsteuer | |

| 1951 | 4,0% | ||

| 1968 | 10,0% | 5,0% | Einführung der Mehrwertsteuer |

| 1978 | 11,0% | 5,5% | |

| 1979 | 13,0% | 6,5% | |

| 1983 | 14,0% | 7,0% | |

| 1993 | 15,0% | 7,0% | |

| 1998 | 16,0% | 7,0% | |

| 2007 | 19,0% | 7,0% | |

| 2020 | 16,0% | 5,0% | |

| 2022 | 19,0% | 7,0% | |

| 2023 | 19,0% | 7,0% | erstmalig: Nullsteuersatz 0,0% |

Keine doppelte Steuerzahlung

Für viele Produkte müssen die Produzenten Rohstoffe oder einzelne Bestandteile bei einem anderen Unternehmen kaufen und dafür Umsatzsteuer an den Verkäufer zahlen. Nach Fertigstellung der Verkaufsgüter ist der Produzent seinerseits verpflichtet, diese Steuer aus dem Verkauf an das Finanzamt abzuführen. Dadurch kommt es rechnerisch zu einer doppelten Steuerzahlung, die jedoch durch den Vorsteuerabzug vermieden wird, der in § 15 UStG geregelt ist. Nur Firmen, Selbstständige und Freiberufler, die bestimmte Voraussetzungen erfüllen, sind zum Vorsteuerabzug berechtigt, keine Privatpersonen. Zu den Voraussetzungen, die das Finanzamt zum Abzug der Vorsteuer verlangt, gehören:

- Das Unternehmen ist selbst berechtigt, Umsatzsteuer von seinen Käufern zu verlangen. Dazu müssen der Netto-Jahresumsatz des vergangenen Jahres mindestens 14.705,88 Euro zuzüglich 19 % Steuer (17.500 Euro brutto) und der Netto-Jahresumsatz des laufenden Jahres mindestens 42.016,80 Euro zuzüglich 19 % Steuer (50.000 Euro brutto) betragen. Ansonsten gilt die Firma als Kleinunternehmen, für das das Finanzamt die USt nicht erhebt. Trotzdem ist der Unternehmer zur Abgabe einer Steuererklärung verpflichtet und er unterliegt weiterhin dem Umsatzsteuergesetz.

- Für das gekaufte Produkt muss der Verkäufer Steuer auf den Umsatz in Rechnung gestellt haben.

- Der Nachweis der gezahlten Steuer auf den Umsatz erfolgt durch eine korrekte Wareneingangsrechnung.

Die Umsatzsteuer, die ein Unternehmen an andere Firmen gezahlt hat, kann als Vorsteuer mit der eigenen Steuerlast verrechnet werden. Allerdings erfolgt die Verrechnung nur mit der USt, die das Unternehmen selbst dem Finanzamt schuldet. Eine Verrechnung mit anderen Steuerarten, wie der Gewerbesteuer oder der Lohnsteuer, ist nicht möglich. Das deutsche Steuerrecht ist komplex, deshalb kommen Gewerbetreibende oder KMU’s, die sich keine eigene Steuerabteilung leisten können, oft nicht ohne einen Steuerberater aus. Insbesondere die Erbschaftssteuer oder Schenkungssteuer für Unternehmen sind komplexe Sachverhalte, die eine rechtlich fundierte Planung erfordern.

Sie sind mehrwertsteuerpflichtig? Rechtzeitige Voranmeldung

Gemäß § 18 UStG muss jedes Unternehmen selbst dafür sorgen, dass es den fälligen Umsatzsteuerbetrag berechnet und an das zuständige Finanzamt abführt.

Das zuständige Finanzamt ergibt sich aus dem Ort in Deutschland, in dem ein Unternehmen seine Geschäfte komplett oder zum größten Teil betreibt.

Auch im Ausland ansässige Firmen, die in Deutschland tätig sind, unterliegen der deutschen USt. Umsatzsteuervoranmeldung………..

Korrekte Rechnungserstellung

Um Vorsteuer in Abzug bringen zu können, müssen Unternehmen darauf achten, dass sie von dem Verkäufer eine korrekte Rechnung erhalten, die alle gesetzlich geforderten Angaben enthält. Die Unternehmen selbst müssen ebenfalls alle geforderten Bestandteile in ihren Rechnungen ausweisen, damit ihre Abnehmer ebenfalls eine Steuererstattung erhalten. Der Gesetzgeber fordert folgende Pflichtangaben in einer Rechnung für Waren oder Dienstleistungen:

1. Vollständige Angaben von Namen und Adresse des Rechnungsempfängers

2. Vollständige Angaben von Namen und Adresse des Verkäufers

3. Die Steuernummer des Verkäufers beziehungsweise die Umsatzsteueridentifikationsnummer, falls es sich um einen Verkauf an einen ausländischen Abnehmer und um einen Kauf von einem ausländischen Anbieter mit Sitz innerhalb der EU handelt.

4. Rechnungsdatum, das mit dem Tag der Ausstellung der Rechnung übereinstimmen muss.

5. Eine Rechnungsnummer, die der Verkäufer fortlaufend vergeben muss.

6. Die handelsübliche Bezeichnung der gelieferten Ware oder der erbrachten Dienstleistung. Darüber hinausgehende Informationen sind erlaubt (zum Beispiel bei einer Brillenrechnung die Angabe der Glasstärken).

7. Menge der gelieferten Waren oder Umfang der erbrachten Dienstleistung

8. Zeitpunkt der Leistungserbringung oder der Warenlieferung

9. Vereinbarte Rabatte oder Skonti

10. Beträge, die nach Steuersätzen beziehungsweise Steuerbefreiungen aufgeschlüsselt sind.

11. Nettobetrag, Steuerbetrag, Bruttobetrag inklusive Währungsbezeichnung

Differenzbesteuerung

Falls ein Händler mit gebrauchter Ware, mit Antiquitäten oder mit Kunstgegenständen handelt, kann es zu Doppelbesteuerungen kommen, wenn jeder Weiterverkauf erneut mit Umsatzsteuer belegt wird. Daher sieht § 25a UStG in diesen Fällen eine Sonderregelung vor. Wenn der Verkäufer nicht zum Abzug von Vorsteuer berechtigt ist, weil es sich um eine Privatperson handelt, muss der Ankäufer nur die Differenz zwischen dem Ankaufspreis und dem späteren Verkaufspreis besteuern. Dabei darf der Wiederverkäufer in der Rechnung für den Käufer jedoch keine USt aufführen. Ein Vorsteuerabzug ist ebenfalls nicht erlaubt. Allerdings muss für die Preisdifferenz immer der Regelsteuersatz von 19 % gezahlt werden, auch wenn es sich bei der Ware um einen Gegenstand handelt, der ursprünglich mit dem ermäßigten Umsatzsteuersatz von 7 % belegt war. Das gilt insbesondere für gebrauchte Bücher oder antiquarische Kunstgegenstände.

Um im Rahmen der Differenzbesteuerung den Nachweis für die Berechnung der Steuer auf den Umsatz lückenlos führen zu können, muss der Händler in seiner Buchführung für jeden Gegenstand Einkaufspreis und Verkaufspreis separat aufführen. Die Aufzeichnungen müssen zehn Jahre lang aufbewahrt werden. Diese Frist gilt auch für sämtliche Rechnungen, die Umsatzsteuer ausweisen.

Mehrwertsteuer in Europa Tabelle – MwSt Europa Tabelle

Hier finden Sie eine Tabelle der Mehrwertsteuersätze in Ländern der Europäischen Union. Quelle: https://ec.europa.eu/taxation_customs/

Im Durchschnitt beträgt die Mehrwertsteuer (normaler Steuersatz) in der EU 21,6%, die geringste Steuer wird mit 17,0% in Luxemburg und die höchste mit 27,0% in Ungarn erhoben. Die Standardabweichung des Kollektivs beträgt +-2,3%

| Mitgliedstaat | Steuersatz normal | Steuersatz ermäßigt |

| Belgien | 21 | 12/6 |

| Bulgarien | 20 | 9 |

| Dänemark | 25 | – |

| Deutschland | 19 | 7 |

| Estland | 20 | 9 |

| Finnland | 24 | 14/10 |

| Frankreich | 20 | 10/5/2,1 |

| Griechenland (Festland) |

23 | 13/6 |

| Griechenland (Inseln der Ostägäis und Dodekanes) |

16 | 9/5 |

| Großbritannien | 20 | 5/0 |

| Irland | 23 | 13,5/9/4,8 |

| Italien | 22 | 10/4 |

| Kroatien | 25 | 13/5 |

| Lettland | 21 | 12 |

| Litauen | 21 | 9/5 |

| Luxemburg | 17 | 14/8/3 |

| Malta | 18 | 7/5/0 |

| Niederlande | 21 | 6 |

| Österreich | 20 | 12/10 |

| Polen | 23 | 8/5 |

| Portugal – Festland | 23 | 13/6 |

| Portugal – Madeira, Azoren | 16 Azoren 22 Madeira |

9/4 Azoren 12/5 Madeira |

| Rumänien | 24 | 9/5 |

| Schweden | 25 | 12/6 |

| Slowakei | 20 | 10 |

| Slowenien | 22 | 9,5 |

| Spanien | 21 | 10/4 |

| Tschechien | 21 | 15/10 |

| Ungarn | 27 | 18/5 |

| Zypern | 19 | 9/5 |

Die Märchensteuer

Die Mehrwertsteuer wir spaßhaft auch als Märchensteuer benannt. Dafür gibt es mehrere Bezüge: Es wird ein Mehrwert bei der Herstellung von Gütern oder Dienstleistungen unterstellt der angeblich besteuert werden muß (ein Märchen?) und die Gründe für kontinuierlichen Erhöhung der Steuer sehen viele als Märchen an. Realpraktische Bedeutung hat der Begriff Märchensteuer aber nicht, denn das Erzählen von Märchen ist steuerfrei – solange es nicht gewerbsmäßig betrieben wird.

VAT rates in Germany

There are two VAT rates in Germany: 19% normal rate und 7% reduced rate. The rate is called by law “Umsatzsteuer” which is by value the same as “Mehrwertsteuer”, responsible is the German Ministry of Finance. The VAT relevant regulation is published at www.bzst.de/EN/Home/home_node.html (Juni 2019)

The amount of the sales tax rate is in accordance with § 12 UStG 19% and 7% for all items that are included in the list of the Federal Ministry of Finance (FOM) of 5 August of 2004. The 140 pages of the list included mainly food, like agricultural products, books, tickets for theater performances, films or music events and works of art. For some transactions VAT has not be paid, such as credit agencies, medical services privately paid or income from selling insurance and savings contracts. To calculate the tax, the net amount of the invoice is used. Source: www.mehrwertsteuerrechner.de/ the VAT Calculator for Austria, Germany and Swiss

Steuerklassen

Letztlich bestimmt bei Arbeitnehmern die Einordnung in eine Lohnsteuerklasse maßgeblich die Höhe vieler steuerlicher Abgaben. Wann lohnt sich welche Steuerklasse bei Verheirateten oder eingetragenen Lebensgemeinschaften, hier finden Sie unsere Ratgeber und Tipps:

Steuerklasse 1 > Steuerklasse 2 > Steuerklasse 3 > Steuerklasse 4 > Steuerklasse 5 > Steuerklasse 6

Steuer Ratgeber

Auf den folgenden Seiten finden Sie Begriffe aus dem deutschen Steuerrecht anschaulich erklärt. In der jährlichen Steuererklärung gibt es viele Möglichkeiten, die Einnahmen durch Steuerfreibeträge wie beispielsweise den Kinderfreibetrag zu reduzieren und dadurch die Einkünfte zu senken.

Steuer Ethik & Ökologie & Nachhaltigkeit > Umweltschädliche Mehrwertsteuerbegünstigungen

Das Umweltbundesamt: Umweltschädliche Subventionen in Deutschland aktualisierte Ausgabe 2022 u. a. die Mehrwertsteuervergünstigungen für umweltschädliche Produkte (wobei insbesondere tierische Produkte gemeint sind).

Danach profitieren von dem 7% Mehrwertsteuersatz viele umweltschädliche Produkte wie Wurst, Fleisch und Milchprodukte. Die Erzeugung dieser Produkte wirkt sich durch hohe Nährstoffbelastungen (z. B. Gülleeintrag), Beeinträchtigung der Gewässergüte und deutlichen Klimabelastungen ungünstig auf die Umwelt aus. Durch die zur Fleischproduktion angebauten Futtermittel für Kühe, Schweine, Hühner und Puten werden große Flächen Ackerland gebunden, die häufig intensiv bewirtschaftet werden. Daher wurde vom Sachverständigenrat für Umweltfragen empfohlen, die Mehrwertsteuervergünstigungen abzuschaffen und auf diese Produkte dem normalen Steuersatz anzuwenden.

Aktuell kommen auch einige Produkte für Feinschmecker, wie etwa das Fleisch von Schildkröten, Froschschenkel oder Gänseleber in den Genuß des reduzierten Mehrwertsteuersatzes, das Umweltbundesamt möchte aus ökologischen und sozialpolitischen Gründen auch für diese Luxusnahrungsmittel den vollen Steuersatz.

Top USt-Rechner

Neue Artikel:

Social Media auf https://www.facebook.com/mehrwertsteuerrechner/

WMWST

WMWST Rechner wird bei Google gesucht. Dabei gibt der User vermutlich eine falsche Abkürzung ein. Denn WMST ist ein Feldname bzw. ein Datenfeld in einer SAP-Tabelle. Genauer: Das Feld WMST steht für „Steuerbetrag in Belegwährung“ im SAP-ABAP-Tabellenfeld BSEG-WMWST. BSEG ist eine häufig verwendete SAP-Standardtabelle im Modul Finanzbuchhaltung (FI). Es enthält Daten zu Buchhaltungsbelegsegmenten, beispielsweise Finanztransaktionen wie Buchungen, und ist eng mit der Hauptbuchhaltung (GL) verknüpft.

WMWST: WMWST ist der Feldname innerhalb der BSEG-Tabelle. Es stellt den „Steuerbetrag in lokaler Währung“ für eine in der BSEG-Tabelle erfasste Finanztransaktion dar.

Mehrwertsteuersenkung vom 1.7 – 31.12. 2020 mit 16% bzw. 5% aufgehoben

Konjunkturpaket wegen der Coronakrise: Die Bundesregierung hat den regulären MwSt.-Satz vom 01. 07. – 31.12.2020 von 19% auf 16% und den reduzierten Satz von 7% auf 5% gesenkt. Quelle: Bundesregierung. Das Bundesfinanz- ministerium hat mit Schreiben vom 04.11.2020 die Beendigung der befristeten Umsatzsteuersenkung zum 31.12.2020 klargestellt.

Wann galten die gesenkten Steuersätze? Grundsätzlich laut dem Schreiben des Bundesfinanzministeriums zur befristeten Umsatzsteuer Absenkung vom 01.07. – 31.12.2020. Betroffen waren Lieferungen, sonstige Leistungen und innergemeinschaftliche Erwerbe, die ab dem 1. Juli 2020 bis zum 31. Dezember 2020 ausgeführt wurden.

Dabei kam es auf den Zeitpunkt der vertraglichen Vereinbarung ebenso wenig an wie auf den Zeitpunkt der Entgeltsvereinnahmung oder der Rechnungserteilung (vgl. Abschnitt 12.1 Abs. 3 UStAE).

Bei Teilleistungen (§ 13 Abs. 1 Nr. 1 Buchstabe a Satz 2 und 3 UStG) war nicht der Zeitpunkt der Gesamtleistung, sondern der Zeitpunkt der Ausführung der Teilleistungen maßgeblich.

Der Steuersatz für land- und forstwirtschaftliche Betriebe nach § 24 Abs. 1 Satz 1 Nr. 2 UStG galt die Mehrwertsteuersenkung ebenfalls: Für den Zeitraum von 6 Monaten wurde der Satz von 19 Prozent auf 16 Prozent reduziert.

Die Mehrwertsteuersenkung ist zum Jahresende 2020 ausgelaufen.

News

25.09.2023 Die Initiative Bio für Alle fordert von der Politik u. a. die Reduktion der MwSt. auf Bioprodukte auf null Prozent. Die Begründung für diese radikale Steuerforderung ist, dass bei herkömmlichen Nahrungsprodukten die wahren Kosten für die Umwelt etc. verschleiert und deutlicher höher als vermutet sind.

11. Juli 2023 Im Finanzausschuss des Bundestages wurde mit der Mehrheit der Ampel-Fraktionen ein Antrag der CDU/CSU Fraktion auf Verlängerung der Reduktion des Umsatzsteuersatzes auf 7% für die Gastronomie auf 2024 zu verlängern, abgelehnt.

Auch der Hotel- und Gaststättenverband Dehoga fordert in einer Kampagne „7% auf Speisen müssen bleiben“.

17.10.2022 Silbermünzen Umsatzsteuer: Das Bundesfinanzministerium hebt Vereinfachungsregel, die Anwendung des ermäßigten Steuersatz für die Einfuhr von „Sammlungsstücke von münzkundlichem Wert, und zwar Münzen und Medaillen aus Edelmetallen auf“ mit Schreiben vom 27.09.2022 auf. Dort steht auch: „Eine ermäßigte Besteuerung von Münzen, die keine Sammlungsstücke sind, sieht das Umsatzsteuergesetz nicht vor. „Nun ist auch bei Silbermünzen eine Prüfung nötig. Damit dürften die Preise von Silbermünzen deutlich steigen.

09.06.2022 Das Umweltbundesamt (UBA) plädiert für eine ökologische Finanzreform der Mehrwertsteuer. Danach soll die Steuer 0% auf den öffentlichen Verkehr und auf pflanzliche Grundnahrungsmittel (z. B. Gemüse, Getreideprodukte, Öle und Gemüse) aber auch Solaranlagen betragen. Klimaschutzmaßnahmen wie energetische Sanierungen und Modernisierung von Heizungen sollten zu einem reduzierten Satz erfolgen. Wissenschaftlich beruft sich das UBA auf den aktuellen Abschlussbericht „Ökologische Finanzreform: Produktbezogene Anreize als Treiber umweltfreundlicher Produktions- und Konsumweisen – Reformvorschläge für die Mehrwertsteuer“.

03.06.2022 Wirtschaftsminister Robert Habeck plant eine neue Start-up-Strategie: Neben weiteren Förderungen soll die Mehrwertsteuer auf Mangementgebühren von Wagniskapitalfonds entfallen.

12.02.2022 BMWI.de – „Die Lieferung von Gas unterliegt dem regulären Umsatzsteuersatz von 19 Prozent. Die Steuer wird vom Entgelt berechnet, also der Gesamtsumme aus Erzeuger- und Vertriebsanteil, Netzentgelten sowie den sonstigen staatlich veranlassten Preisbestandteilen (zum Beispiel Energiesteuer).“

Literatur

Fuest, C., Neumeier, F., Stöhlker, D., 2020: „The pass-through of temporary VAT rate cuts in German supermarket retail“, ifo institute, München, ifo Working Paper No. 341.

Montag, F., Sagimuldina, A., Schnitzer, M., 2020: Are Temporary Value-Added Tax Reduc-tions Passed on to Consumers? Evidence from Germany‘s Stimulus. arXiv preprintarXiv:2008.08511.